Allegro w br. zwiększyło zysk. Mocno w górę koszty dostaw i marketingu, 6,2 mld zł zadłużenia

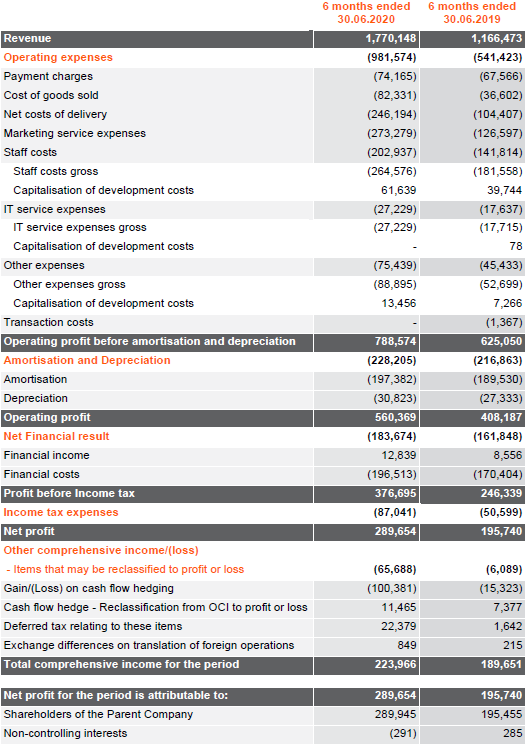

W pierwszej połowie br. przychody Allegro zwiększyły się o 51,7 proc. do 1,77 mld zł, a przy wzroście kosztów operacyjnych o 81,3 proc. do 981,6 mln zł jego zysk netto poszedł w górę ze 195,7 do 289,6 mln zł. Na koniec czerwca firma miała 6,17 mld zł zadłużenia kredytowego, w najbliższych latach prognozuje średnioroczny wzrost swoich wpływów o ok. 35 proc. W ramach debiutu giełdowego Allegro, który ma się odbyć 12 października oferowane jest maksymalnie 28,57 mln nowych akcji i do 163,6 mln istniejących w przedziale cenowym od 35 do 43 zł za sztukę.

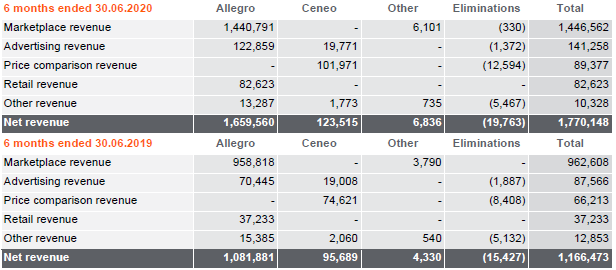

Według danych zamieszczonych w prospekcie emisyjnym Allegro zdecydowaną większość przychodów firmy stanowią wpływy z opłat i prowizji na platformie Allegro. W zeszłym półroczu wyniosły one 1,45 mld zł (w poniższych grafikach kwoty są w tys. zł), wobec 962,6 mln zł rok wcześniej.

Wpływy reklamowe platformy Allegro zwiększyły się z 70,4 do 122,9 mln zł, a przychody handlowe (czyli z własnego sklepu działającego na platformie) - z 37,2 do 82,6 mln zł.

Do Allegro należą też porównywarka cenowa Ceneo. Jej półroczne przychody z usług porównywarkowych poszły w górę z 74,6 do 102 mln zł, a z reklam - z 19 do 19,8 mln zł. Natomiast pozostałe wpływy firmy zwiększyły się z 4,3 do 6,8 mln zł.

W prognozie wzrost wpływów o 35 proc.

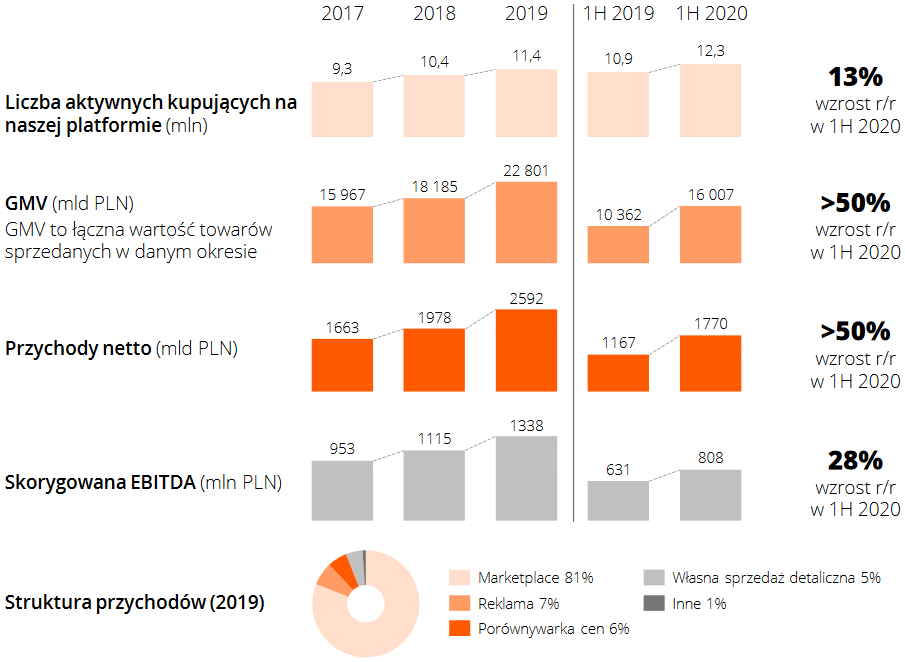

Dynamika przychodów Allegro w zeszłym półroczu była znacznie wyższa niż w całym ub.r. Wtedy przychody sprzedażowe firm zwiększyły się o 31 proc. do 2,39 mld zł, a przy wzroście kosztów operacyjnych o 46,9 proc. do 1,18 mld zł zysk netto poszedł w górę z 230,08 do 399,02 mln zł.

W prognozie na lata 2019-2021 Allegro stwierdziło, że jego wpływy będą szły w górę średniorocznie o ok. 35 proc. Nieco wyższy ma być natomiast wzrost wartości produktów sprzedanych na platformie (w skrócie, z angielskiego, GMV).

W pierwszej połowie br. GMV poszło w górę z 10,36 do 16,01 mld zł. W prezentacji Allegro z zeszłego tygodnia zwrócono uwagę, że ta wartość w 2018 roku zwiększyła się o 13,9 proc., a w ub.r. o 25,4 proc. Na koniec czerwca na platformie było 12,3 mln aktywnych kupujących, o 13 proc. więcej niż na koniec ub.r.

Mocno w górę koszty dostaw i marketingu

Wydatki operacyjne Allegro w zeszłym półroczu wyniosły 981,6 mln zł, co wobec 541,4 mln zł rok wcześniej oznacza wzrost o 81,3 proc.

Jeszcze mocniej, ponad dwukrotnie, poszły w górę koszty usług marketingowych (ze 126,6 do 273,3 mln zł), dostaw (ze 104,4 do 246,2 mln zł) oraz sprzedanych towarów (z 36,6 do 82,3 mln zł).

Wydatki na dostawy podniosła rosnąca popularność programu Allegro Smart! oraz to, że w drugiej połowie marca w związku z epidemią koronawirusa Allegro pozwoliło wszystkim użytkownikom aktywować go za darmo przez trzy miesiące.

Znacząco wzrosły też inne kategorie kosztów firmy, m.in. wydatki pracownicze (ze 181,5 do 264,6 mln zł), koszty płatności (z 67,6 do 74,2 mln zł) oraz usług IT (z 17,6 do 27,2 mln zł).

Na koniec 2018 roku z Allegro Smart! korzystało 684 tys. kupujących, na koniec ub.r. - 1,5 mln, a na koniec czerwca br. - 2,1 mln (czyli 17 proc. wszystkich aktywnych kupujących na platformie). Allegro podkreśla, że Smart! przyczynia się do intensywniejszego korzystania z platformy zarówno przez nabywców, jak i sprzedawców.

- Abonenci programu Smart! ponadprzeciętnie często korzystają z Allegro – odwiedzają platformę 1,4 razy częściej niż pozostali użytkownicy i składają 2,5 razy więcej zamówień niż osoby nieposiadające abonamentu. Klienci ci również dynamiczniej reagują na kampanie informacyjne i marketingowe Grupy, generując średni wzrost GMV na aktywnego kupującego będącego abonentem programu Smart! w wysokości 55% w trakcie pierwszych 12 miesięcy uczestnictwa w programie - opisano w komunikacie Allegro.

290 mln zł zysku netto

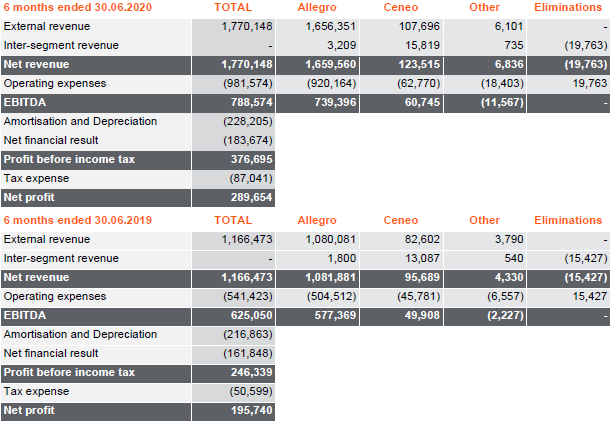

Wyraźnie w górę poszły też wskaźniki rentowności Allegro. Zysk operacyjny zwiększył się z 408,2 do 560,4 mln zł, zysk brutto - z 246,3 do 376,7 mln zł, a zysk netto - ze 195,7 do 289,6 mln zł.

Zdecydowaną większość rentowności zapewnia platforma Allegro. Jej zysk EBITDA zwiększył się rok do roku z 577,4 do 739,4 mln zł, natomiast w przypadku Ceneo ten wskaźnik wzrósł z 49,9 do 60,7 mln zł.

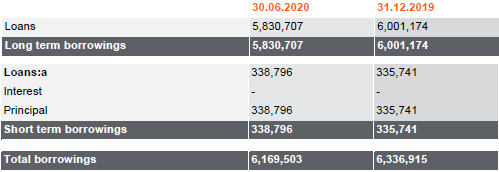

6,2 mld zł kredytów do spłaty

W ramach debiutu giełdowego sprzedawana jest nie tylko część obecnych akcji Allegro, lecz także nowa seria walorów, z której zbycia firma chce pozyskać ok. 1 mld zł. Zapowiedziała, że przeznaczy te środki na zmniejszenie zadłużenia.

Na koniec czerwca br. spółka miała 6,17 mld zł zobowiązań kredytowych, wobec 6,34 mld zł rok wcześniej. W części krótkoterminowej (do spłaty przez najbliższe 12 miesięcy) zadłużenie wzrosło z 335,7 do 338,8 mln zł, a w długoterminowej zmalało z 6 do 5,83 mld zł.

Debiut giełdowy Allegro ok. 12 października

W prospekcie emisyjnym Allegro poinformowano, że w ofercie publicznej zostanie sprzedanych maksymalnie 187,83 mln akcji spółki, z czego do 28,57 mln to walory nowej emisji. Pozostałe do 163,6 mln akcji Allegro chcą sprzedaż jego obecni właściciele. Fundusze Cidinan i Permira oferują po ok. 7 proc. obecnych walorów spółki, a Mepinan - ok. 1,5 proc. (ostateczne wartości będą zależeć od ceny sprzedawanych walorów).

Cenę jednostkową akcji Allegro wyznaczono w przedziale od 35 do 43 zł. Ostateczna cena i ostateczna liczba oferowanych walorów zostaną ustalone na podstawie budowy księgi popytu wśród inwestorów instytucjonalnych. Ma ona potrwać do 29 września.

Natomiast inwestorzy indywidualni od 23 do 28 września będą mogli zapisywać się na kupno akcji Allegro po 43 zł za sztukę. Ma do nich trafić maksymalnie 5 proc. sprzedawanych walorów, jeśli zostaną złożone zapisy na więcej, nastąpi proporcjonalna redukcja zapisów.

Allegro spodziewa się, że po debiucie giełdowym w wolnym obrocie (free float) znajdować się będzie co najmniej 18,26 proc. wyemitowanego kapitału zakładowego spółki (zakładając brak realizacji opcji dodatkowego przydziału). Ponadto akcjonariusze Allegro zaoferowali spółce Morgan Stanley & Co. International jako menedżerowi stabilizującemu opcję nabycia dodatkowo maksymalnie 15 proc. istniejących akcji przeznaczonych do sprzedaży.

Przy cenie 43 zł za akcję wartość sprzedawanych akcji Allegro (bez ewentualnego pakietu dla Morgan Stanley) wynosi 8,08 mld zł, a przy cenie 35 zł - 6,57 mld zł.

W harmonogramie debiutu giełdowego Allegro zapisano, że pierwszy dzień notowań spółki na warszawskiej giełdzie przypadnie 12 października lub w zbliżonym terminie.

Największy debiut w historii Giełdy Papierów Wartościowych

Zdaniem ekspertów październikowy debiut Allegro na Giełdzie Papierów Wartościowych w Warszawie to może być nie tylko największy debiut w jej historii, lecz także największy europejski debiut w tym roku.

Newsletter

Newsletter

Kolejny reporter „Wiadomości” TVP w TV Republika

Kolejny reporter „Wiadomości” TVP w TV Republika  Koniec „Listy Przebojów Trójki”. „Chcemy zacząć od początku”

Koniec „Listy Przebojów Trójki”. „Chcemy zacząć od początku”  800 tys. widzów „Tak to leciało!”. Program wróci z nowym gospodarzem

800 tys. widzów „Tak to leciało!”. Program wróci z nowym gospodarzem  Zakaz pytań o Dagmarę Kaźmierską na planie "Tańca z Gwiazdami". "To nie jest program o niej"

Zakaz pytań o Dagmarę Kaźmierską na planie "Tańca z Gwiazdami". "To nie jest program o niej"  Viaplay chce pozyskać klientów dzięki nowej promocji. Oferuje trzy miesiące za darmo

Viaplay chce pozyskać klientów dzięki nowej promocji. Oferuje trzy miesiące za darmo

Dołącz do dyskusji: Allegro w br. zwiększyło zysk. Mocno w górę koszty dostaw i marketingu, 6,2 mld zł zadłużenia

Upadłość przez IPO