Pogoda zaszkodziła grupie CCC, sprzedaż 4 proc. w dół

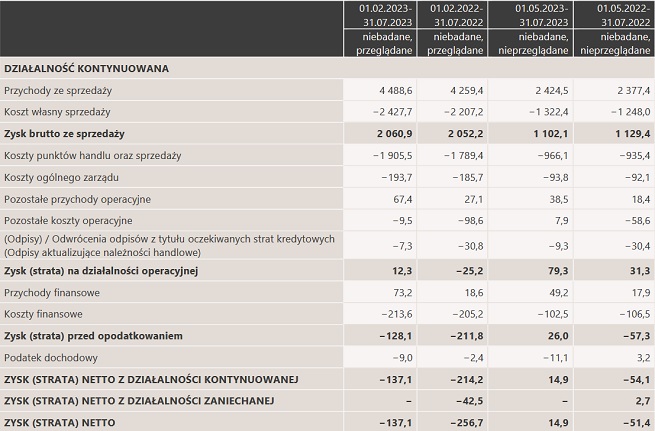

Od początku sierpnia przychody sprzedażowe grupy CCC zmalały rok do roku o 4 proc., firma tłumaczy to słabym popytem konsumenckim i letnią pogodą we wrześniu. Natomiast w zeszłym kwartale finansowym przy wzroście wpływów o 2 proc. do 2,42 mld zł zarobiła na czysto 14,9 mln zł.

Sprzedaż w grupie CCC zmalała o 4 proc. rdr od początku trzeciego kwartału roku obrotowego 2023, czyli od początku sierpnia do 10 października. W raporcie firmy wyliczono, że w sieci CCC sprzedaż w tym okresie spadła o 12 proc., w HalfPrice wzrosła o 48 proc., w eobuwie spadła 15 proc., w Modivo wzrosła 4 proc. (przy wzroście GMV, czyli wartości sprzedaży brutto, o 15 proc.).

- Sektor handlu detalicznego nadal pozostaje pod wpływem osłabionej i powoli odbudowującej się siły konsumenta. Ponadto, do końca września bieżącego roku sprzedaży nowej kolekcji jesienno-zimowej towarzyszyły skrajnie niesprzyjające warunki pogodowe - ponadprzeciętnie wysokie temperatury, wpływające wprost na skłonność zakupową klientów (traffic w sklepach CCC niższy we wrześniu o 23 proc. rdr) - podała firma.

Grupa CCC pozytywnie ocenia jakość nowej kolekcji oraz jej odbiór przez klientów. Zaznaczyła w sprawozdaniu, że sprzedaż oferty Back To School w szyldzie CCC była wyższa rok do roku o blisko 7 proc., z czego blisko 90 proc. dynamikę przychodów odnotowała poszerzona i rozbudowana oferta plecaków szkolnych.

W październiku chłód i wzrosty sprzedaży

Jak podano, wraz z początkiem października i towarzyszącym mu ochłodzeniem, grupa CCC obserwuje przyspieszenie dynamiki sprzedaży. W pierwszym tygodniu października przychody grupy CCC wzrosły o 9 proc. w ujęciu rok do roku, w tym: CCC - bez zmiany rdr, HalfPrice +51 proc., eobuwie +5 proc., Modivo +22 proc.

Bardziej sprzyjające otoczenie rynkowe (m.in. aprecjacja PLN rdr, niższe koszty frachtu) wspierają dalsze umocnienie marży brutto w szyldzie CCC, podczas gdy w grupie Modivo pozostaje ona pod wpływem kontynuowanego procesu optymalizacji zapasów - napisano.

Firma zaznaczyła, że „kontynuuje działania oszczędnościowe realizowane we wszystkich szyldach i wchodzi w kluczowy sprzedażowo i wynikowo okres trzeciego kwartału”.

HalfPrice i eobuwie ze stratami

W drugim kwartale roku obrotowego 2023/24, czyli od maja do lipca br., grupa CCC osiągnęła 33,7 mln zł zysku netto jednostki dominującej wobec 44,3 mln zł straty netto w analogicznym okresie rok wcześniej - poinformowała spółka w raporcie półrocznym.

Zysk netto z działalności kontynuowanej w drugim kwartale roku 2023/24 wyniósł 14,9 mln zł. Zysk na działalności operacyjnej wyniósł w tym okresie 79,3 mln zł wobec 31,3 mln zł zysku przed rokiem. EBITDA grupy sięgnęła w drugim kwartale 223,7 mln zł.

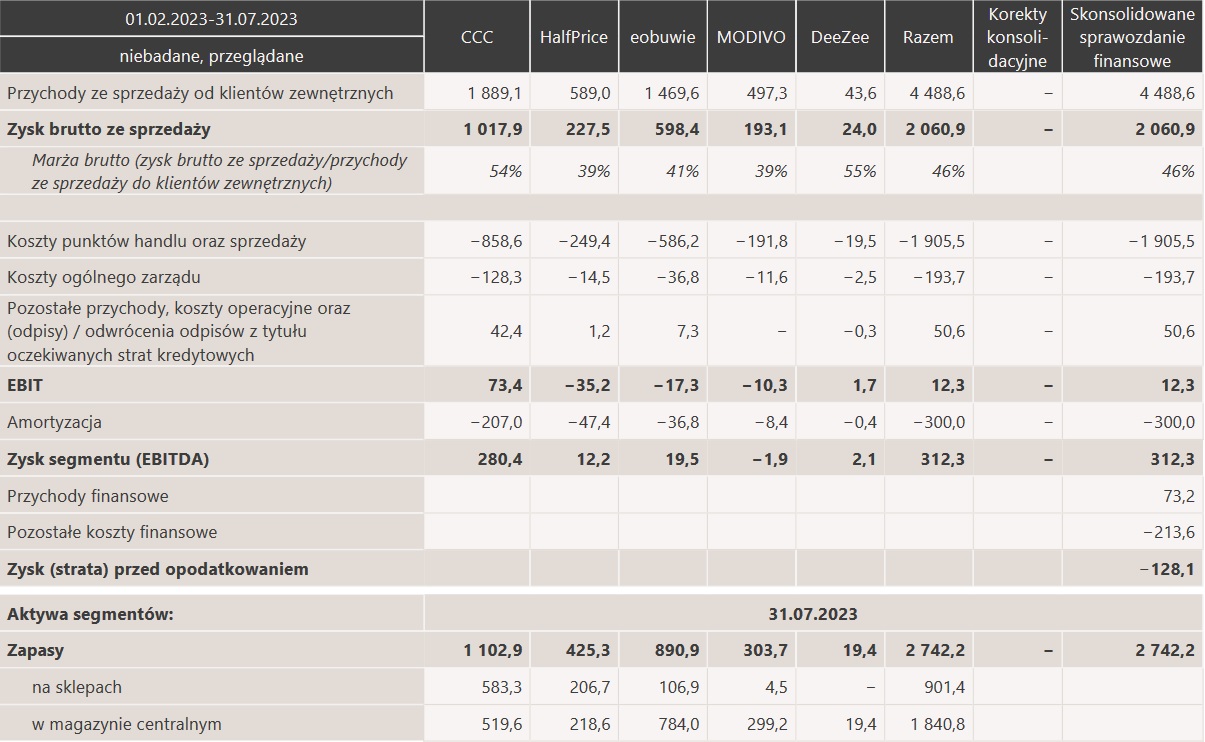

W całym półroczu finansowym (od lutego do lipca br.) przychody grupy CCC wyniosły 4,49 mld zł wobec 4,26 mld zł rok wcześniej. Sieć CCC przy spadku przychodów sprzedażowych rok do roku z 2 do 1,89 mld zł poprawiła rentowność: na poziomie EBITDA ze 145,4 do 280,4 mln zł zysku, a na poziomie operacyjnym z 74,9 mln zł straty do 73,4 mln zł zysku.

Natomiast eobuwie, prowadzące sprzedaż głównie w internecie, zanotowało spadek wpływów sprzedażowych z 1,54 do 1,47 mld zł, zysku EBITDA ze 109,9 do 19,5 mln zł oraz wyniku operacyjnego z 78,2 mln zł zysku do 17,3 mln zł straty. Zmalały też wyniki DeeZee: przychody z 53,9 do 43,6 mln zł, zysk EBITDA z 3,9 do 2,1 mln zł, a zysk operacyjny z 3,2 do 1,7 mln zł.

Z kolei rozwijana od wiosny 2021 roku sieć HalfPrice prawie podwoiła przychody (wzrost z 300,3 do 589 mln zł), za to jej strata operacyjne pogłębiła się z 26 do 35,2 mln zł.

Więcej na reklamy i najem

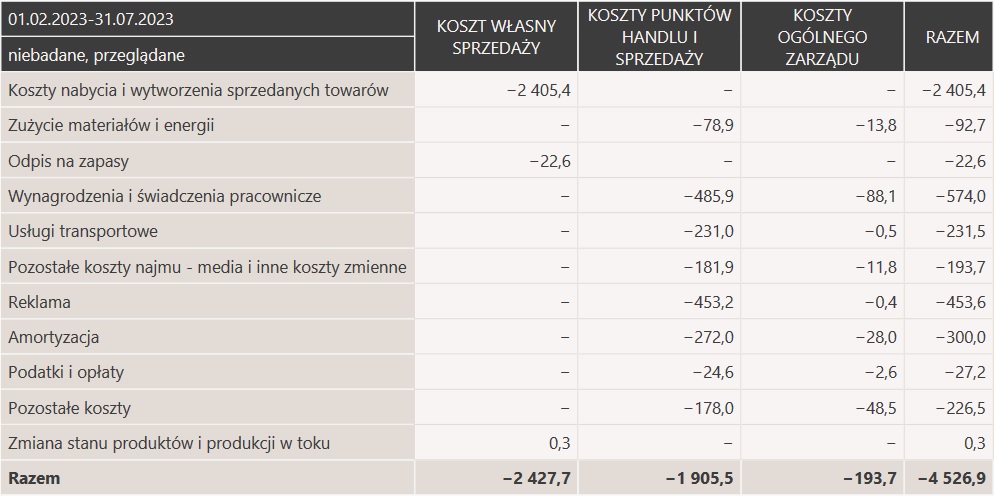

Wydatki grupy CCC w minionym półroczu finansowym sięgnęły 4,53 mld zł, wobec 4,18 mld zł rok wcześniej, z czego koszty nabycia i wytworzenia sprzedanych towarów poszły w górę z 2,19 do 2,41 mld zł.

Natomiast koszt własny sprzedaży zwiększył się o 10 proc. do 2,43 mld zł. - Jest to związane z jednej strony z wyższym rabatowaniem głównie w segmencie CCC (odsprzedaż przecenionej kolekcji Jesień-Zima (AW) i działaniami promocyjnymi w związku z długo utrzymującąsię zimą), a z drugiej strony z problemem nadmiernego zatowarowania branży multibrand ecommerce skutkującego koniecznością sprzedaży produktów ze starszych kolekcji z niższą marżą (głównie w Grupie Kapitałowej Modivo) przy dodatkowym nasileniu konkurencyjności otoczenia - wyliczono w sprawozdaniu.

Koszty punktów handlu i sprzedaży wzrosły o 6,5 proc. do 1,9 mld zł. Wydatki reklamowe poszły w górę z 398 do 453,6 mln zł, co firma tłumaczy „wzmożoną konkurencyjnością w kanale digital przede wszystkim w Grupie Modivo oraz ogólnym rozwojem kanałów sprzedaży”. Pozostałe koszty najmu (media, energia elektryczna itp.) zwiększyły się natomiast o 41,8 mln zł, główni wskutek rozwoju sieci sprzedażowej przy jednoczesnej renegocjacji umów najmu (przechodzenie z czynszu stałego na czynsze zmienne zależne).

Z kolei koszty ogólnego zarządu wzrosły o 4,3 proc. do 193,7 mln zł, przede wszystkim wskutek wzrostu o 6,8 mln zł pozostałych kosztów, obejmujących usługi obce (IT) i doradztwo.

Narastająco, po pierwszym półroczu 2023/24 grupa CCC ma 106,6 mln zł straty netto jednostki dominującej, 12,3 mln zł zysku operacyjnego i 4,49 mld zł przychodów. Dla porównania, w analogicznym okresie rok wcześniej strata netto j.d. wynosiła 252,9 mln zł, strata EBIT 25,2 mln zł, a przychody 4,26 mld zł.

Skonsolidowany zysk brutto na sprzedaży w I półroczu wyniósł 2,061 mld zł wobec 2,052 mld zł rok wcześniej. Skonsolidowana marża brutto na sprzedaży w I półroczu wyniosła 45,9 proc., a rok wcześniej wynosiła 48,2 proc.

Na koniec lipca grupa CCC miała łącznie 987 sklepów stacjonarnych, a także platformy sprzedażowe online w Polsce i na rynkach zagranicznych.

Newsletter

Newsletter

KRRiT sprawdzi, czy kanał bez koncesji dalej nadaje

KRRiT sprawdzi, czy kanał bez koncesji dalej nadaje  Niebawem decyzja ws. nowych stacji naziemnych. Ilu chętnych?

Niebawem decyzja ws. nowych stacji naziemnych. Ilu chętnych?  KRRiT dalej wypłaca abonament rtv tylko dwóm spółkom

KRRiT dalej wypłaca abonament rtv tylko dwóm spółkom  Nowy kanał w naziemnej telewizji cyfrowej w Warszawie

Nowy kanał w naziemnej telewizji cyfrowej w Warszawie  „Fakty” dalej liderem. Serwis TV Republika z wielkim wzrostem

„Fakty” dalej liderem. Serwis TV Republika z wielkim wzrostem

Dołącz do dyskusji: Pogoda zaszkodziła grupie CCC, sprzedaż 4 proc. w dół