Opłaca się systematycznie inwestować

Osiem słusznych decyzji w ciągu ostatnich 14 lat mogło przyczynić się do podwojenia zysków, podczas gdy bierne systematyczne oszczędzanie w ponad połowie przypadków nie pozwoliło na wypracowanie zysków, które przewyższałyby inflację.

Prawie 25,4 tys. zł – taki kapitał mógł zgromadzić inwestor, który począwszy od 2000 roku regularnie co miesiąc inwestowałby 100 zł w fundusz polskich akcji. Przy sumie dokonanych wpłat w wysokości 17,1 tys. oznacza to całkowity zysk na poziomie 48,3 proc., co przekłada się na średnią roczną stopę zwrotu rzędu 3,4 proc. Tyle wyniosła średnia dla 11 działających nieprzerwanie od tego czasu funduszy. Najlepszych fundusz osiągnął zysk lekko przekraczający 100 proc., czyli ok. 6,2 proc. średnio rocznie. Znalazł się też niestety jeden taki, który w omawianym okresie przyniósł 7,5-proc. stratę.

Prezentowane stopy zwrotu są zyskami brutto, czyli przed odliczeniem 19-proc. podatku. Gdyby go uwzględnić, średni roczny zysk dla wszystkich funduszy stopniałby do 2,76 proc., a dla tego najlepszego do ok. 5,2 proc. W latach 2000-2013 średnia roczna inflacja wyniosła 3,3 proc., a to oznacza, że realny zysk przyniosły tylko te fundusze, które odnotowały wyższe stopy zwrotu netto. W omawianym okresie było ich cztery (na 11 analizowanych).

Zyski z funduszy akcji w latach 2000-2014

przy biernym, regularnym inwestowaniu 100 zł miesięcznie

|

Fundusz |

Uzbierany kapitał |

Stopa zwrotu* |

Średni zysk w skali roku |

|

Legg Mason Akcji |

34 231 zł |

100,18% |

6,41% |

|

UniKorona Akcje |

33 234 zł |

94,35% |

6,13% |

|

Skarbiec Akcja |

29 325 zł |

71,49% |

4,95% |

|

Arka BZ WBK Akcji |

26 859 zł |

57,07% |

4,13% |

|

BPH Akcji |

25 375 zł |

48,39% |

3,60% |

|

ING Akcji |

24 218 zł |

41,62% |

3,16% |

|

Investor Akcji Dużych Spółek |

24 048 zł |

40,63% |

3,10% |

|

PZU Akcji KRAKOWIAK |

23 359 zł |

36,60% |

2,83% |

|

PKO Akcji |

21 328 zł |

24,72% |

2,00% |

|

Novo Akcji |

21 148 zł |

23,67% |

1,92% |

|

Pioneer Akcji Polskich |

15 820 zł |

-7,49% |

-0,69% |

|

Średnia arytmetyczna |

25 359 zł |

48,30% |

3,41% |

*za okres od 31.12.1999 do 28.02.2014.

Założenia: 3-proc. prowizja od każdej z wpłat, dokonywanych regularnie co miesiąc wg wyceny z ostatniego dnia miesiąca.

Źródło: obliczenia Open Finance na podstawie danych serwisu Analizy Online.

Od funduszy akcji oczekiwałoby się jednak więcej, zwłaszcza z uwagi na wysokie ryzyko związane z tym rodzajem inwestycji. Zyski na poziomie inflacji można przecież w stosunkowo bezpieczny sposób wypracować na bezpiecznych lokatach bankowych czy obligacjach skarbowych, wystarczy aktywnie przeglądać oferty i wybierać te z najwyższymi odsetkami. W przypadku większości funduszy akcyjnych, inwestując regularnie bez oglądania się na aktualną koniunkturę rynkową, w ostatnich czternastu latach trudno było liczyć na dużo więcej, a nawet jeśli się to udało, to trzeba jeszcze było mieć nieco szczęścia, żeby trafić na ten właściwy fundusz.

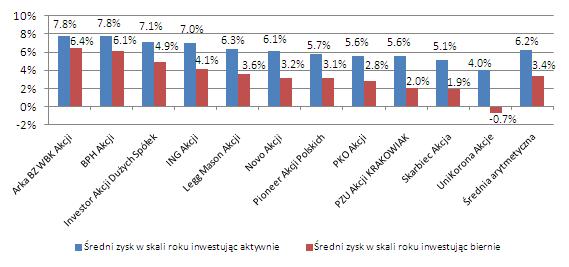

Sposobem na to, żeby zwiększyć szanse na zysk, jest wykazanie minimum aktywności w zarządzaniu swoimi oszczędnościami, reagując na występujące na giełdach akcji naprzemiennie okresy hossy i bessy. Przyjęcie prostej zasady, że przy spadku indeksu WIG o co najmniej 20 proc. od poprzedniego szczytu dokonujemy konwersji na fundusz pieniężny, a gdy po jakimś czasie indeks wzrośnie o przynajmniej 20 proc. od ostatniego dołka wracamy z powrotem do funduszu akcji (płacąc przy tym ewentualny podatek od zysków i prowizje) powoduje, że w omawianym okresie średni całkowity zysk przed opodatkowaniem funduszy polskich akcji przekroczyłby 137 proc., a średnio rocznie sięgnąłby 6,2 proc. Oznaczałoby to, że z wpłaconych 17,1 tys. zł, jak w powyższym przykładzie, średnio można by było odłożyć ponad 40,5 tys. zł, czyli o ponad połowę więcej niż w przypadku inwestowania regularnego, ale biernego. Od 2000 roku naliczyliśmy cztery takie cykle, w których „sprzedawaliśmy” (po spadku WIG-u o 20 proc. od ostatniego szczytu), a następnie „kupowaliśmy” (po wzroście o WIG-u o 20 proc. od ostatniego dołka).

Zyski z funduszy akcji w latach 2000-2014

przy aktywnym, regularnym inwestowaniu 100 zł miesięcznie

|

Fundusz |

Uzbierany kapitał |

Stopa zwrotu* |

Średni zysk w skali roku |

|

Legg Mason Akcji |

49 741 zł |

190,88% |

7,82% |

|

UniKorona Akcje |

49 581 zł |

189,95% |

7,80% |

|

Arka BZ WBK Akcji |

45 253 zł |

164,63% |

7,11% |

|

Skarbiec Akcja |

44 677 zł |

161,27% |

7,01% |

|

ING Akcji |

40 776 zł |

138,46% |

6,32% |

|

BPH Akcji |

39 507 zł |

131,03% |

6,09% |

|

Investor Akcji Dużych Spółek |

37 710 zł |

120,53% |

5,74% |

|

PZU Akcji KRAKOWIAK |

37 110 zł |

117,02% |

5,62% |

|

PKO Akcji |

36 978 zł |

116,25% |

5,59% |

|

Novo Akcji |

34 810 zł |

103,57% |

5,14% |

|

Pioneer Akcji Polskich |

29 729 zł |

73,86% |

3,98% |

|

Średnia arytmetyczna |

40 534 zł |

137,04% |

6,20% |

*za okres od 31.12.1999 do 28.02.2014.

Założenia: 3-proc. prowizja od każdej z wpłat, dokonywanych regularnie co miesiąc wg wyceny z ostatniego dnia miesiąca.

Źródło: obliczenia Open Finance na podstawie danych serwisu Analizy Online.

Przy zastosowaniu opisanej powyżej prostej formy „timingu”, czyli reagowania na bieżące wydarzenia rynkowe zgodnie z przyjętą na początku strategią, zwraca uwagę także to, że poza zdecydowanym zwiększeniem szansy na realny zysk (w omawianym przykładzie zanotowały go wszystkie fundusze), mniejsze jest też ryzyko wybrania funduszu, który będzie wypadał słabo na tle konkurencji. W przypadku systematycznego inwestowania bez zastosowania „timingu” różnica pomiędzy najlepszym a najsłabszym funduszem akcji była bowiem ponad trzykrotna (z możliwością poniesienia straty włącznie), podczas gdy po jego zastosowaniu dwukrotna.

Średnioroczne zyski funduszy akcji polskich w latach 2000-2014

Źródło: Open Finance.

Zakres procentowej zmiany wartości inwestycji czy indeksu, po osiągnięciu której zamykamy czy rozpoczynamy inwestycję, można ustalić na mniejszym poziomie od tego przyjętego w naszym przykładzie, np. na 10 czy 15 proc. Ponieważ żeby odrobić spadek o 20 proc. potrzebny jest wzrost o 25 proc., można też zróżnicować wysokość progów w zależności od tego, czy dotyczą wzrostu czy spadku. Trzeba jednak pamiętać, że na im mniejszym poziomie ustalimy progi, tym częściej będzie zachodziła konieczność dokonywania konwersji. A w przypadku, gdy będzie to związane z dodatkowymi kosztami (prowizje, podatek) może się okazać, że będzie to nieopłacalne. Dlatego w przypadku funduszy warto wybierać fundusze parasolowe, gdzie korzysta się z odroczenia podatku od zysków kapitałowych do czasu ostatecznego wyjścia z inwestycji. Warto też zawczasu dokładnie przestudiować tabele opłat i prowizji pod kątem wysokości opłat w przypadku dokonywania ewentualnych konwersji (zamian) pomiędzy funduszami.

Bernard Waszczyk, Open Finance

Newsletter

Newsletter

Andrzej Morozowski zniknął z anteny TVN24. Stacja tłumaczy przyczyny

Andrzej Morozowski zniknął z anteny TVN24. Stacja tłumaczy przyczyny  Kanał Zero z "żółtym dolarem" na YouTubie. Stanowski: rujnuje nam to ramówkę

Kanał Zero z "żółtym dolarem" na YouTubie. Stanowski: rujnuje nam to ramówkę  Czy pomyliliśmy się polecając nowy hit Netfliksa „Reniferek”? Tego nie powiedział nam twórca

Czy pomyliliśmy się polecając nowy hit Netfliksa „Reniferek”? Tego nie powiedział nam twórca  Canal+ usunął z oferty satelitarnej sześć kanałów

Canal+ usunął z oferty satelitarnej sześć kanałów  Nowe fakty ws. kryminalnej przeszłości Dagmary Kaźmierskiej. Polsat usuwa jej program z ramówki i streamingu

Nowe fakty ws. kryminalnej przeszłości Dagmary Kaźmierskiej. Polsat usuwa jej program z ramówki i streamingu

Dołącz do dyskusji: Opłaca się systematycznie inwestować